住んだまま自宅がお金に変わる?リバースモーゲージの限度額を上げる方法

まだ元気なうちに終活をしてしまおうと思う人は多いと思います。

そんな時にいちばん多い問題は、いま住んでいる自宅をどうするのかです。

相続するにしても古くなってしまっているし、リフォームするにしてもお金がない…

そんな時、自宅を担保にしてお金を借り入れて、リフォームするケースが多くなってきています。

住んだまま自宅をお金に変えるにはどんな方法があるの?

代表的なものはリバースモーゲージと不動産担保ローンがあります。

自宅を担保にしてお金を借り入れるのはどちらも変わらないのですが、月々の負担額や借入限度額、死亡時の不動産の最終形などに違いがあります。

違いについては後述しますが、銀行などがすすめている月々の負担額を小さくしてリフォーム資金を調達する方法はリバースモーゲージのことです。

今回はリバースモーゲージに向いている人やリバースモーゲージをうまく利用する方法などをご紹介します。

この記事がご自宅のリフォームを考えているけどお金がないという人のお役に立てれば幸いです。

【自己紹介】

Bさん@アーキトリック

一級建築士 第303020号

耐震診断・耐震改修技術者

アーキトリック一級建築士事務所

設計事務所を18年間(2024年現在)運営している現役の一級建築士です。

店舗や旅館を中心に3桁の案件をこなしてきました。

現在は住宅設計やリノベーションを中心に活動をしています。

設計事務所のブログを始めて2年目で月間25000PVを達成!

住宅に関する悩みを解決すべく、ブログやTwitterで情報発信しています。

「いいね!」や「フォロー」していただけるとうれしいです。ヨロシク(b・ω・d)デス♪

それからコメント欄はこれまで皆さんが経験してきたことを発信する場として使っていただければ幸いです。

役立つ情報をみんなで共有できるような書き込みは大歓迎です。

目次

リバースモーゲージと不動産担保ローンの違い

リバースモーゲージと不動産担保ローンの違いについてそれぞれ詳しくみていきましょう。

リバースモーゲージとは

リバースモーゲージと不動産担保ローンはどちらも自宅を担保にして、そのまま住み続けながら銀行から融資を受けられる仕組みのローン制度ですが、

リバースモーゲージは死亡時に自宅を売却することが前提で、月々の負担額が利息だけになるローン制度です。

自宅の評価額(毎年見直し)の50〜60%程度が借入限度額となり、その範囲内であればいつでも何度でも借りることができます。

例えば、評価額が1,000万の自宅を担保に入れた場合、500〜600万の範囲内でいつでも何度でも借りることができ、

月々の負担額は借入金額にかかった利息だけになります。

死亡時に自宅を売却することで元本を一括返済するため、売却時の元本割れを防ぐために借入限度額が低く設定されています。

不動産担保ローンとは

一方、不動産担保ローンは自宅を担保にしてそのまま住み続けながら銀行から融資を受けるのは同じですが、

月々の負担額が元本と利息になります。

また、死亡時に借入金額を返済できれば不動産はそのままで、返済できない場合は担保不動産を売却することになります。

借入限度額は評価額の70〜80%程度とリバースモーゲージより多く借り入れることができます。

月々の負担額は大きくなりますが、より多くのお金を借りたい方や事業資金にお金を使いたい方などに向いています。

不動産担保ローンとリバースモーゲージの特徴を下記の表にまとめておきます↓

| 不動産担保ローン | リバースモーゲージ | |

| 仕組み | 一括借入れと返済 | 融資上限枠内の分割又は一括借入れ |

| 担保 | 不動産 | 不動産 |

| 借入可能目安 | 物件の評価額の70~80%程度 | 物件の評価額(毎年見直し)の50~60%程度 |

| 所有権の変更 | なし | なし |

| 最終形 | 返済できれば、不動産はそのまま。返済できない場合は、担保不動産を売却 | 死亡時に不動産を売却して元本一括返済(一部例外あり) |

| 月々の負担 | 元本と利息 | 毎月利息分のみ負担 |

| 金利 | 変動金利、固定金利 | 変動金利が多い |

| 相続人の同意 | 不要 | 必要 |

| 年齢・所得・資金使途の制限 | 少ない | ある(高齢者向け) |

リバースモーゲージの代表的なリスク

月々の負担額を減らしてリフォーム資金を調達するにはリバースモーゲージの方が向いていますが、リバースモーゲージのリスクもしっかりと把握しておきましょう。

リバースモーゲージの代表的なリスクは以下になります。

・金利の上昇

・不動産評価額の下落

・長生きして融資が先に終わる

となります。以下詳しくみていきます。

金利の上昇

リバースモーゲージは変動金利が多いので金利上昇のリスクがあります。

金利が上昇すれば、月々の負担額が大きくなります。

日本経済はまだ本格的な財政政策をやっていないので当面は金利が上がることはないのですが…

自民党内の積極財政派が政治の主導権を取れば、景気は良くなり金利も上昇していきます。

20年後の金利がどうなっているのかはわかりませんが、この先10年は低金利が続くと思います。

不動産評価額の下落

リバースモーゲージの場合、不動産の評価額は毎年見直されます。

不動産評価額が下落してしまうと借入限度額が下がるリスクがあります。

◉ 家屋の評価額は、評価基準日に再度建てるとしたらいくらかかるのか(再建築価格)を基準に、経年劣化分を控除して評価されます。

新築の家屋の場合の評価額は建築費のだいたい50%~70%程度になります。

3年ごと経年劣化を控除(経年減点補正率)して評価されます。

※経年減点補正率は総務省の固定資産評価基準の別表に、建物の構造(木造か、鉄骨造、RC造かなど)、用途・種類(専用住宅か、事務所、店舗、旅館等かなど)の別によって定められています。

例1) 建築費3,000万で30年以上たった家屋の場合は

30,000,000×0.5〜0.7×0.2(経年減点補正率27年以上)

=3,000,000〜4,200,000

300〜420万が家屋の評価額になります。

※この評価額は固定資産税評価額なので実勢価格とは異なります。

詳しくはこちらのサイトをご参照ください。

◉ 土地の評価額は、公示価格の70%を目安として評価されています。

だいたいの時価を調べるには、固定資産税評価額÷0.7をすると算出することができます。

例2) 固定資産税評価額が700万の場合

7,000,000÷0.7

=10,000,000

1,000万が土地の評価額になります。

上記のように家屋に関しては経年減点補正率が27年以上で0.2(2割)が下限なので、2割を以下に下がることはないのですが…

土地の評価額は毎年変わるため、津波や土砂災害などが起こった近くの土地などは下がる可能性があります。

土地の評価額が下がってしまうと借入限度額も下がってしまうリスクがあります。

長生きして融資が先に終わる

借入期間を設け年金形式で融資を受けていて、毎月の生活費にあてている場合(借入期間は一般的に借入人の死亡時までの期間)

長生きすればするほど、最初に設定した融資限度額まで資金を使ってしまうリスクがあります。

正直なところ、これからの医療の発達で自分が何歳まで生きるのか分からないと思います。

生活費にあてていると融資が先に終わってしまった場合、生活が苦しくなってしまうリスクがあります。

リバースモーゲージをうまく利用する方法

上述したリスクをふまえてリバースモーゲージをうまく利用するには、自分がリバースモーゲージに向いているかどうか見極めることが重要です。

リバースモーゲージに向いている人

リバースモーゲージに向いている人の特徴は以下になります。

・老後の資金に不安がある人

・いざというときのためにとっておきたい人

・自宅を残さず生活を充実させたい人

・住宅ローンの残債の返済が辛い人

・老人ホームなどで暮らすことを考えている人

などが向いているのですが…

死亡時に自宅を相続しないで売却することが前提となることに注意しましょう。

※相続人の同意が必要なのは相続で問題にならないためです。

借入限度額の計算方法

借入限度額の計算方法は以下になります。

借入限度額=評価額×50〜60%

※家屋と土地の評価額はこちらをご参照ください

◉ 建築費3,000万で30年以上たった家屋で土地の固定資産税評価額が700万の場合のリバースモーゲージの借入限度額は

評価額が1,300〜1,420万となるので

借入限度額=評価額×50〜60%

リバースモーゲージの借入限度額は650〜852万となります。

3,000万で建てた家なのに家屋の評価額が少なすぎますね…

ここでの評価額(固定資産税評価額)はあくまでも徴税のための計算方法なので、実際の不動産評価額(実勢価格)とは違ってきます。

ましてや、リフォームをして20年後も住めるようにした家屋の場合は不動産評価額は当然あがります。

※実勢価格は不動産会社に査定してもらうとわかります。

それだったら、先にリフォームして不動産評価額を上げてからリバースモーゲージを利用すれば良いのでは?

確かにその通りだと思いますが、いま想定しているのはそのリフォーム費用を作りたい人なので、卵が先か鶏が先かの議論になってしまいます。

リフォーム後の不動産評価額を考慮して家屋の評価額を査定してもらいたいのですが、リフォームで住宅性能評価などの等級をとるなどの証明書が必要になってくると思います。

そうなると、リフォーム代も膨らむのでリバースモーゲージの借入限度額では足りなくなってしまいます。

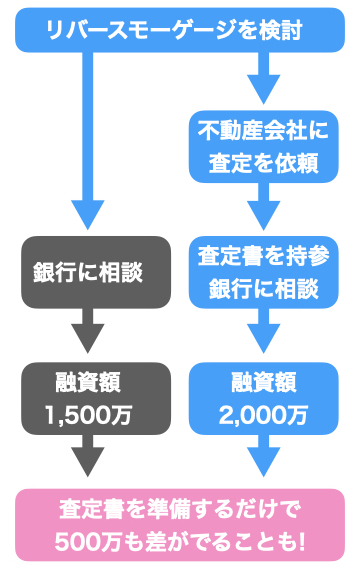

借入限度額を上げるには

リバースモーゲージの借入限度額を上げるには、まずはなぜ銀行の借入限度額が低いのかについて考えましょう。

リバースモーゲージの借入限度額が低い理由は

銀行が何十年後に売却するときに、損をする(元本割れ)のが怖いから

です。

銀行は不動産のプロでないので、その土地の何十年後の不動産評価額など分からないと思います。

借入限度額を上げるためには、銀行にあなたの不動産の価値が高いという証明をする必要があります。

その証明をする方法は、不動産会社の査定書です。

不動産会社の査定書を持参し、銀行と交渉するだけで融資額の大幅アップの可能性が格段にあがります。

不動産会社から高い金額の査定書が出ればでるほど、借入限度額があがります。

そのため、必ず不動産会社に査定を依頼して査定書を用意しましょう。

でも、どの不動産会社に査定を依頼したら、高い査金書がもらえるかわからないですよね。

そこでおすすめなのがこちらです↓

【PR】

このサービスを利用すれば、物件種別で得意な不動産会社を紹介してくれます。

国内の大手不動産会社から、地域密着で地元に強い中小会社までマッチングしてくれます。

もちろん査定や相談をしたら、必ず売らなければいけないということはありません。

リバースモーゲージの交渉材料にしてもいいですし、実際に売却して老後資金をえるという選択肢も増えます。

査定だけしても損はありませんので、ぜひ試してみてください。

まとめ

今回はリバースモーゲージに向いている人やリバースモーゲージをうまく利用する方法などをご紹介してきました。

もう一度まとめると以下になります。

■自宅を担保にして、そのまま住み続けながら銀行から融資を受けられる仕組みのローン制度はリバースモーゲージと不動産担保ローンなどがある。

■リバースモーゲージの代表的なリスク

・金利の上昇

・不動産評価額の下落

・長生きして融資が先に終わる

■借入限度額を上げるには

→必ず不動産会社に査定を依頼

退職して老後の生活をより充実させたいと考えたときに、手持ちの資金が少なければやりたいこともできないです。

リバースモーゲージを検討して老後の生活プランの見直てみましょう。

この記事がご自宅のリフォームを考えているけどお金がないという人のお役に立てれば幸いです。

この記事が役に立った、面白かったという方はコメントしてくださいね。

また、FacebookやTwitterでみなさんのお役にたてる情報発信しています!

「いいね!」や「フォロー」していただけるとうれしいです。ヨロシク(b・ω・d)デス♪

アーキトリック一級建築士事務所